事件:2025年4月10日,公司发布2024年年报。2024年全年,公司实现营收71.68亿元,同比增长19.11%;实现归母净利润3.00亿元,同比增长52.66%;实现扣非后归母净利润2.91亿元,同比增长51.62%。其中24Q4,公司实现营收18.35亿元,同比增长11.85%,环比增长1.10%;实现归母净利润0.67亿元,同比增长43.23%,环比降低17.51%;实现扣非后归母净利润0.65亿元,同比增长44.15%,环比降低17.65%。

纤维级切片贡献主要收入,海外直接出口占比低。据公司公告,24年公司尼龙切片合计产销量分别为57.65万吨、56.50万吨,营业收入实现71.67亿元,同比增长19.17%;毛利率实现8.07%,同比增加1.37个百分点。从业务拆分来看,2024年尼龙纤维级切片系公司的重要收入组成部分,工程塑料紧随其后,占比分别为66.34%、32.32%;从销售区域划分来看,2024年公司实现内销67.62亿元,占比94.35%,外销金额4.05亿元,占比5.65%,其中公司外销客户主要集中于东南亚、欧洲、南美及大洋洲,未来随着行业海外装置逐步退出市场,公司凭借积累的规模及成本优势将逐步打开海外市场的成长空间。

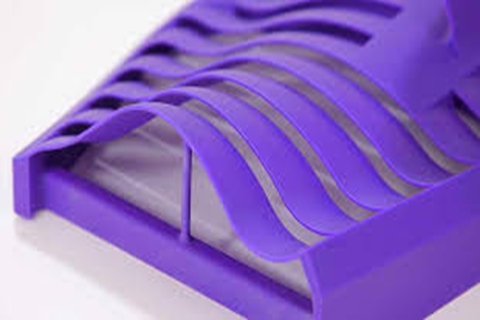

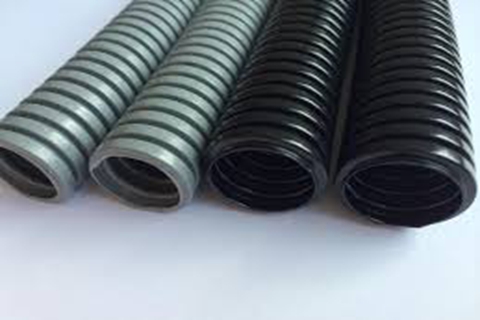

高端产能稳步扩容,行业需求景气攀升。据华瑞信息网数据,因下游膜级包材、工程塑料、民用纺丝等不同业态及应用场景的PA6需求仍保持稳步增长,2024年全年,我国PA6表观消费量已经达到634万吨,同比增长24%,未来伴随新能源车、智能家居及户外运动场景锦纶纺织品市场的持续扩张,我国尼龙6需求将继续呈现稳步增长的趋势,其中中高端、具有差异化性能的尼龙6、尼龙66、共聚尼龙和高端尼龙、特种尼龙等具有特殊属性的材料需求亦有望持续提升。截止2024年12月,公司拥有杭州本部、山东滕州聚合顺鲁化、湖南常德、山东淄博四个基地产能布局,在建产能包括“杭州二期年产12.4万吨尼龙新材料项目”(预计2025年投产)、“淄博厂区年产8万吨尼龙新材料(尼龙66)项目”(预计2025年投产)、“常德厂区二期9.2万吨技改项目”(预计2026年投产)、“滕州厂区二期年产22万吨尼龙6新材料项目”(预计2026年投产),伴随以上项目的逐步投产,我们认为,尼龙6切片主业竞争优势有望进一步得到巩固,尼龙66、特种尼龙新产品则有望打开公司成长的新空间。

投资建议:公司拥有多年的尼龙6聚合工艺研发和生产经验,具备产品质量、稳定性等多方面的多重优势,新产品尼龙66布局为公司构造第二增长曲线日收盘价的PE分别为8、7和6倍,维持“推荐”评级。

风险提示:行业竞争加剧的风险;原材料价格波动的风险;项目实施不及预期的风险。

本文由:Kaiyun中国,Kaiyun平台官网,Kaiyun官方入口提供

QQ客服

QQ客服